Quelle mutuelle santé vous faut-il ? Comparez et économisez !

Comment payer moins d'impôts : nos conseils

Il existe différentes options pour payer moins d’impôts, un « Eldorado » convoité bien souvent par l’ensemble de la population. Qui n’a jamais rêvé de payer moins cher ses impôts ? Le gouvernement, conscient de la nécessité de satisfaire le citoyen sans pour autant renoncer à ses objectifs et priorités d’ordre public pour le bien de la communauté et de l’économie du pays, a légiféré plusieurs lois permettant de bénéficier de réductions d’impôts dans certaines situations. Ainsi, il est possible de profiter d’un avantage fiscal par exemple dans le cadre d’un investissement immobilier, en souscrivant une épargne retraite ou encore en employant une aide à domicile.

Payer moins d'impôts : les coups de pouce de l'Etat

Des solutions existent pour alléger votre fiscalité en fin d’année. Toutefois bénéficier d’une réduction fiscale a un prix : il faut effectivement dépenser de l’argent pour par la suite payer moins d’impôts. Diverses lois ont été édictées dans ce sens, chacune d’elles définissant les conditions et critères d’octroi :

- Il vous est par conséquent possible de réduire votre revenu imposable par exemple en versant une pension alimentaire à vos proches (ascendants et/ou descendants majeurs). Généralement, si leurs ressources sont inférieures au SMIC, la déduction d’impôts vous sera facilement accordée par le fisc.

- De même, vous pouvez faire déduire vos « frais réels » de votre revenu imposable c’est-à-dire tous les frais qui sont liés à votre activité professionnelle, comme ceux découlant du trajet travail-domicile, frais en documentation, logement, etc.

- Une autre alternative serait également de préparer l’avenir en investissement durablement dans un Plan d’épargne retraite populaire. Les sommes que vous y versez sont également déductibles de vos impôts, mais dans la limite d’un certain plafond, déterminé par la loi à hauteur de 10% des revenus professionnels.

- Tout comme il est possible d’obtenir une réduction d’impôts en effectuant des travaux dans votre résidence principale.

Par exemple, si vous voulez faire des économies d’énergie sur le long terme et installez pour cela des appareils et équipements spéciaux dédiés à cet effet ou encore des installations pour aider des personnes âgées ou handicapées que vous hébergez, des « droits aux crédits d’impôts » vous sont ouverts (fixés par un arrêté du 13 novembre 2007).

- Une autre astuce, un peu plus créative cette fois, est d’acheter des parts dans une Sofica (Société de financement d’œuvres cinématographiques et audiovisuelles).

La réduction d’impôts accordée dans ce cadre est de 30% du montant des parts achetées, plafonnée néanmoins à la fois à 25% de votre revenu net global et dans la limite de 18 000€ investis. N’oubliez pas non plus que chaque changement de situation familiale entraîne des conséquences fiscales, puisque le nombre de parts de votre quotient familial est modifié. C’est lui qui influence votre taux d’imposition. Cela peut vous apporter des avantages, ou non, selon votre situation.

Comment payer moins d'impôts en investissant durablement?

Un ensemble de dispositifs légaux, spécialement mis en place dans le but d’encourager la croissance économique du pays et la reprise du marché de l’immobilier, octroie des avantages fiscaux pour des acquisitions immobilières, selon certaines conditions. Les lois Pinel et LMNP/Censi-Bouvard sont, entre autres, deux bons exemples de défiscalisation 2016 pour les particuliers qui achètent un logement.

Réduction d'impôts avec la loi Pinel

La loi Pinel (anciennement loi Duflot) réglemente le dispositif de défiscalisation en cas d’un investissement réalisé par un particulier dans l’immobilier locatif en France et outre-mer. Les conditions de la loi Pinel sont entre autres les suivantes :

- acheter un logement à l’état neuf (ou en construction) aux normes de construction BBC (Bâtiment Basse Consommation) dans une zone dite « tendue » (définit par la loi)

- le logement doit être loué à titre de résidence principale

- la location minimum est de 6 ans

Si vous respectez toutes les conditions liées à la loi Pinel, une réduction d’impôts vous sera accordée sur le prix d’achat. Cependant, il existe certains plafonds : cette réduction d’impôt est limitée à l’achat de 2 logements par an par acquéreur et pour une somme totale investie de 300 000€. De plus, elle s’effectue par paliers, c’est-à-dire que la réduction fiscale s’étale dans le temps et sa hauteur varie en fonction de la durée de location :

- pour 6 ans, la réduction est de 12%,

- pour 9 ans elle est de 18% et

- pour 12 ans elle est de 21%.

En outre-mer, la réduction d’impôts est par contre de 29% que vous louez le logement pour 6, 9 ou 12 ans. Pour plus d'informations sur la défiscalisation en Loi Pinel, cliquez ici.

Réduction d'impôts avec la loi LMNP

Dans le même esprit, un autre dispositif de défiscalisation a été mis en place pour les particuliers investissant dans l’immobilier locatif, mais qui ne sont pas des professionnels. La loi LMNP (Location Meublée Non Professionnelle) définit ainsi les conditions d’obtention d’une réduction d’impôts pour l’achat d’un logement dans le neuf ou l’ancien, et n’importe où en France. Le bien immobilier doit être loué meublé pour une durée minimale de 9 ans. Deux plafonds sont aussi imposés et cumulatifs :

- l’un concerne le total annuel des loyers perçus (maximum 23 000€ TTC)

- l’autre la totalité des revenus que ces loyers générèrent (inférieure à 50% de votre salaire annuel).

Au-delà de ces deux plafonds, votre statut de particulier loueur non professionnel tombe sous le coup de la loi LMP (Loueur Meublé Professionnel), ne vous donnant plus le bénéfice de la défiscalisation LMNP. Complétée par un amendement appelé Censi-Bouvard, la défiscalisation immobilière « LMNP/Censi-Bouvard » s’applique aux acquisitions de logements neufs mis en location et accorde une réduction d’impôts de 11% sur le montant investit. Toutefois, tous les logements neufs ne sont pas concernés par ce dispositif : uniquement les « résidences avec services » entrent dans son champ d’application.

Une résidence avec services est classée par la loi comme étant une résidence de type « tourisme, hôteliere, affaires, étudiants, et médicalisées EHPAD (maisons de retraites etc.) ». La résidence doit offrir au minimum 3 services parmi lesquels un accueil, petit-déjeuner, linge et/ou ménage. De plus, elle est confiée à un « gestionnaire » par un bail commercial ; il est un exploitant professionnel qui a la charge de louer la résidence à votre place et vous verse les loyers mensuels, même si la résidence est inoccupée. D’autres portes vous sont également ouvertes.

Par exemple :

- placer des capitaux dans les marchés boursiers en prenant un « Plan d’épargne en actions » qui permet après les 5 premières années d’obtenir une exonération des plus-values

- les investissements effectués dans des PME et ETI (Entreprises de Taille Intermédiaire) sont aussi fiscalement avantageux : la réduction d’impôts s’élève à 18% des sommes investies dans la limite d’un plafond annuel de 50 000€

- les contrats d’assurance vie offrent eux aussi des avantages : une réduction d’impôts sur les plus-values et sur les droits de succession (sous conditions).

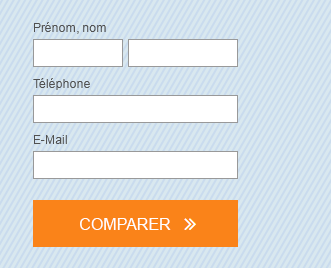

Pour tout conseil sur le processus de défiscalisation Pinel, remplissez notre formulaire ci-dessous :

En savoir plus sur nos produits

En savoir plus sur nos produits